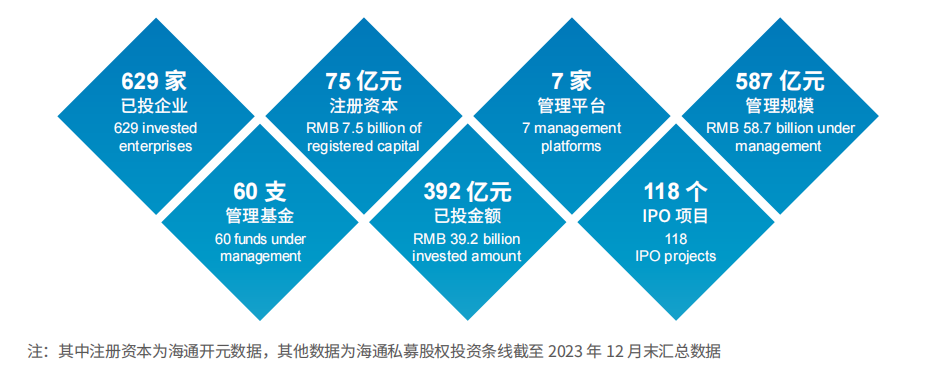

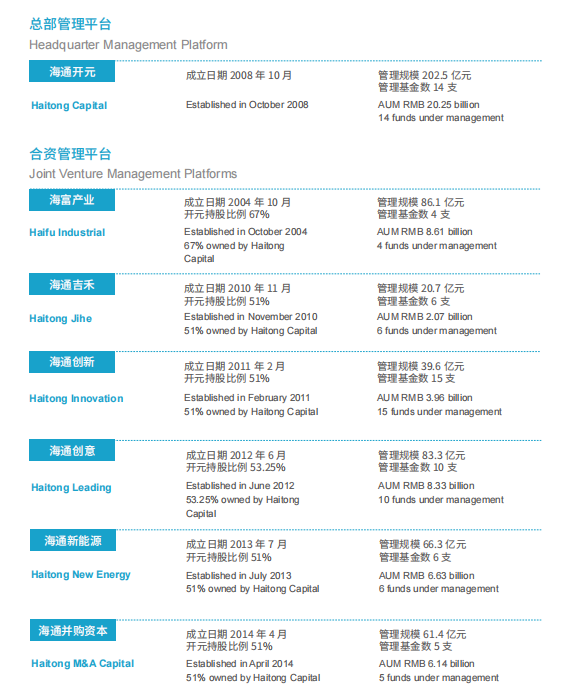

股权投资

子公司海通开元投资有限公司作为私募投资基金子公司,直接从事一级市场私募股权投资基金管理业务,投资方向涵盖TMT、大消费、金融(金融科技)、环保新能源、航空航天、新材料、集成电路、文化创意、先进制造等领域,以及国家重点支持产业、处于景气度上升阶段的新技术、新产业、新业态、新模式。

另类投资

子公司海通创新证券投资有限公司根据做好“三个服务”(服务实体经济、服务国家战略、服务“一个海通”)的指导思想,按照坚持“专业、专注”、坚持“两个聚焦”(聚焦重点行业、聚焦重点投资阶段)的战略要求,以资本为纽带,以价值投资为引领,以企业的创新创造能力、战略管理能力、市场发展潜力为基准,开展一级市场直接股权投资,依规开展注册制跟投和私募股权基金投资。投资方向涵盖集成电路、生物制药、新能源、新材料、高端设备制造和环保等科创领域。